こんなお金のお悩みは

ありませんか?

- お金についての

お悩み - ライフステージ

別のお悩み

-

教育資金のお悩み

- 学校や習い事…どのくらいお金が必要?

- 教育費の準備のために投資をするべき?

-

老後資金のお悩み

- 公的年金でどこまでカバーできるのか確認したい

- 老後に備えて資産を増やしたい

-

資産形成/運用のお悩み

- iDeCoやつみたてNISAってどんなもの?どれがいい?

- 貯金のほかに運用もはじめるべきか迷っている

-

住宅ローンのお悩み

- 住宅ローンどれがいいのかわからない

- 住宅ローンが返済できるか不安…

-

保険のお悩み

- 加入中の保険を見直したい

- 毎月の保険料が生活を圧迫している…

-

ライフプランのお悩み

- この先何にどれくらいお金が必要なのかわからなくて不安

- 家族構成に合わせたライフプラン表を作成してほしい

-

就職したとき

- 将来どんなお金が必要になるかわからない

- 現在の収入で適切なライフプラン設計を知りたい

-

結婚したとき

- 新生活にどのくらいのお金が必要かわからない

- 将来のための貯金や投資について話し合う機会がほしい

-

妊娠・出産したとき

- 出産にかかる費用や公的支援について知りたい

- 子どもの将来のための貯金や教育費を考えたい

-

住宅を購入するとき

- 住宅ローンの利用を考えている

- 住宅を所有することでかかる維持費や固定費について知りたい

-

子どもが独立したとき

- 希望の老後生活を叶えるための準備をしたい

- 家の大きさや場所を再検討したい

-

定年退職したとき

- この先年金だけで生活できるのかわからない

- もしこの先介護が必要になったらどうしたらいい?

お金の専門家『ファイナンシャル

プランナー(FP)』が

様々なご相談にお応えします

-

積み立て -

契約見直し -

準備方法 -

借り入れ -

見直し

金融・税制・不動産・保険などの、

お金に関する幅広い知識で、

お客さまのライフプランを一緒に考え、

サポートします。

FP無料相談のメリット

01相談方法を選べる

スマホやパソコンでの「オンライン相談」か、ご指定場所にファイナンシャルプランナーが伺う「訪問相談」かをお選びいただけます。

02何度でも無料

ご相談に費用はかかりません。

お望みのライフプランやお金に関する不安など、じっくりとご相談ください。

03経験豊富なスタッフ

無料相談サービスをご利用されたお客さまは10万人を超え、スタッフは信頼いただける経験と知識を有しています。

FP無料相談当日の流れ

STEP1ヒアリング

STEP1ヒアリング

いまあなたが気になっていることを、

ファイナンシャルプランナーにお聞かせください。

STEP2現状把握

STEP2現状把握

ファイナンシャルプランナーと一緒に、

あなたのお金まわりの状態を確認していきます。

1人1人のお悩みやご希望に合わせて必要な項目をお聞きします。

- ご家族の情報(生年月日など)

- 収入・支出

- 貯蓄

- 保険

- お子様の教育 など

STEP3ご説明

STEP3ご説明

後日、STEP2で把握した内容をもとに具体的なご提案・アドバイスをいたします。初回はもちろん、2回目以降のご相談も無料です。

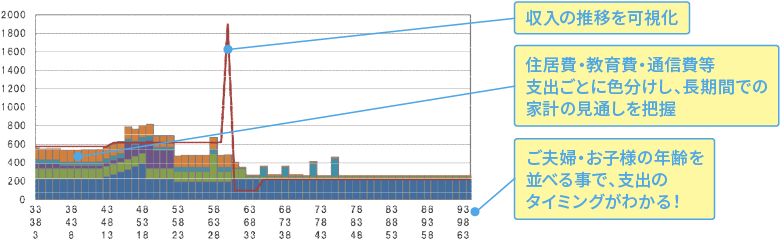

ライフプラン表を作成すると、

未来のお金まわりのシミュレーション

ができます!

「ライフプラン表」とは

ご自身やご家族の将来の資金計画表のこと。

就職・転職、結婚、出産・子育て、マイホーム、老後など、人生のポイントを書き込み、いつ、何が、いくらくらいかかるのかを、図やグラフで見える化したもの。少しでも早く計画をたて対策をとることで、漠然とした不安を少しでも安心に変えることがライフプラン表をお作りいただく主な目的といえます。

【ご参考】ライフプラン表

選べる相談方法

- オンライン相談

- 訪問相談

オンライン相談

スマホやパソコンなどから、

オンラインでファイナンシャルプランナーに

ご相談いただけます。

- スマホやPCで自宅から

- お持ちのスマホやタブレット、パソコン(カメラ付き)から、オンラインで相談ができます。

- アプリのインストール不要

- ブラウザからアクセスできるため、アプリをダウンロードする必要がありません。

- 通話料がかかりません

- 映像と通話が一つのパッケージになっているため通話料は発生しません。

通信料は発生いたします。

オンライン相談の流れ

相談の申込み

お申込みフォーム、またはお電話でお申込みください。

- TEL.0120-873-100

- [電話受付時間]

10:00~17:00(土日祝・年末年始除く)

別途、担当FPより確認のご連絡をさせていただく場合がございます。

相談日時が確定していない方は、オペレーターがお電話またはメールにて日程調整させていただきます。

相談当日

お約束の日時にオンライン相談を開始いたします。

映像や音声などの通信は全てセキュリティで守られておりますので、

安心してご相談ください。

訪問相談

ご指定の場所に、ファイナンシャルプランナーが訪問して相談をお受けいたします。

- 相談場所を指定できます

- ご自宅や最寄りのカフェなど、お客様のご都合のよい場所に訪問いたします。

- 訪問費用はかかりません

- ファイナンシャルプランナーの訪問にかかわる交通費等はいただきません。

- 全国対応

- 一部地域を除き、全国にお伺いいたします。

訪問相談の流れ

相談の申込み

お申込みフォーム、またはお電話でお申込みください。

- TEL.0120-873-100

- [電話受付時間]

10:00~17:00(土日祝・年末年始除く)

別途、担当FPより確認のご連絡をさせていただく場合がございます。

相談日時が確定していない方は、オペレーターがお電話またはメールにて日程調整させていただきます。

相談当日

お約束の日時に担当FPがお伺いします。

無理な勧誘などはありませんので安心してご相談ください。

お客様の満足の声

ご相談の感想など、お客さまから頂戴した

お声を紹介します。

ご相談事例の紹介

事例1

夫 47歳 / 妻 44歳 / 長女 19歳 / 長男 15歳

| 夫:会社員 年収600万 | 住宅ローン:12万円/月 |

| 妻:パート 年収90万 | 貯蓄額:200万円 |

住宅ローンと教育資金の負担で、貯蓄を切り崩して生活しています。

このままでは赤字が続き、貯金も底をつきそうです。老後の資金はどのように貯めればよいですか?

現状の資産状況を確認し、老後の必要額を試算しました。

老後までの貯蓄目標が明確化され、それを達成するために住宅ローンの借り換え、妻のパート収入の増額、保険料・通信費・教育費等の支出削減の提案をして、毎月の貯蓄のねん出につながりました。

事例2

夫 31歳 / 妻 33歳 / 長男 2歳

| 夫:会社員 年収550万 | 住居費:8万円/月 |

| 妻:契約社員 年収320万 | 貯蓄額:600万円 |

夫婦共働きで、生活費を除くと月5万円の余剰資金がありますが、銀行口座に入れたままです。

今後、マイホームも購入したいし、老後のためにも資金を増やす方法を知りたいです。

住宅購入やお子様が増えることも考えると、月5万円の余剰資金を継続的に確保できるとは限りません。

まずは住宅購入予定(希望額や時期など)や家族計画を確認し、今後の支出をシミュレーションしました。

次に家計を見直したところ、さらに2万円の余剰資金が見込めました。そのうえで、月7万円の余剰資金のうち、2万円を老後の準備資金としてiDeCoへ、2万円を変額保険に充て、老後の資金準備と万一の備えに。余剰ができた貯蓄の一部を今の住居費と足し合わせて考えることで住宅ローンの返済準備もできました。

ファイナンシャルプランナー

(FP)に

ぜひご相談ください

- FPは国家資格です

- ご紹介するFPは

国家資格を持つプロフェッショナルです

- 安心できる

個人情報保護体制 - お客様の大切な個人情報は

慎重に取り扱いしております

- 金融商品の無理な営業や

しつこい勧誘等はございません - ご自身の相談されたいことを

じっくり安心してご相談ください

0120-873-100

0120-873-100

将来、必要になってくるお金の試算や、必要保障額を知りたくてライフプラン表を作ってもらいました。担当の方の知識が豊富で、頼りになると思った。